EM QUAL TIPO DE INVESTIMENTO R$ 100 MIL RENDE MAIS?

Para responder à pergunta: em qual tipo de investimento R$ 100 mil rende mais? considerar a Selic no nível elevado em que se encontra — atualmente em 15% ao ano — é fundamental. Não à toa investidores conservadores voltam sua atenção para aplicações de renda fixa. Embora esses ativos tenham características semelhantes, como previsibilidade e baixo risco, as diferenças nos prazos, tributação e rentabilidade líquida impactam diretamente o retorno final. Assim, entender essas nuances é essencial para tomar decisões mais estratégicas.

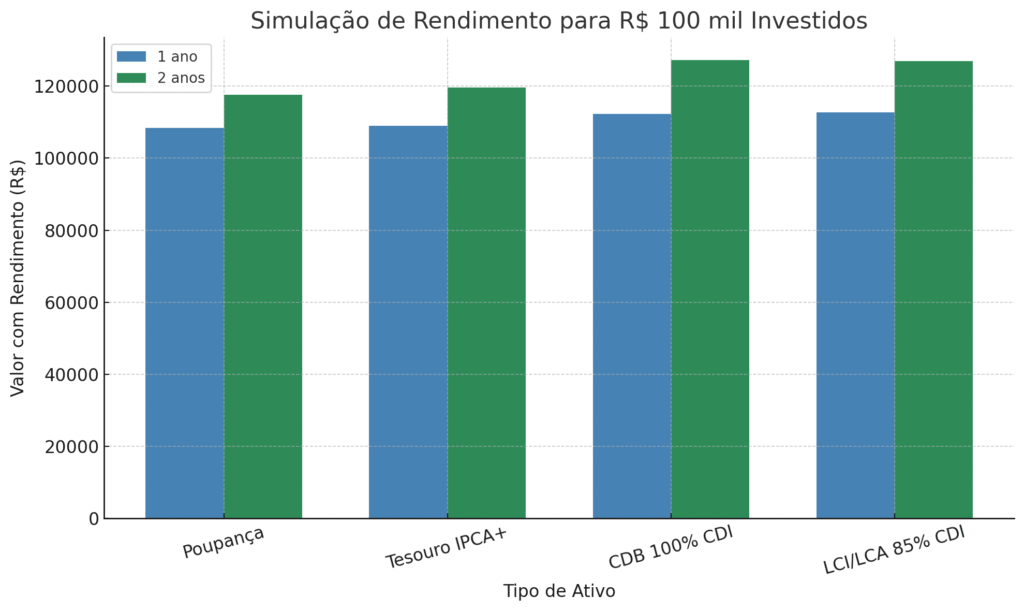

Neste guia, você verá uma análise detalhada com base em uma simulação de investimento de R$ 100 mil. Vamos explorar o rendimento de cada opção ao longo de 1 e 2 anos, considerando os efeitos dos tributos, regras de rentabilidade e mudanças previstas na legislação.

📊 Comparativo de Rentabilidade

A tabela abaixo apresenta quanto R$ 100 mil renderiam, líquidos, nas principais aplicações de renda fixa:

| Ativo | Rendimento em 1 ano | Rendimento em 2 anos |

|---|---|---|

| Poupança | R$ 108.429,55 | R$ 117.569,68 |

| Tesouro IPCA+ | R$ 109.001,14 | R$ 119.573,50 |

| CDB 100% do CDI | R$ 112.292,50 | R$ 127.217,09 |

| LCI/LCA 85% do CDI | R$ 112.665,00 | R$ 126.934,02 |

💰 1. Poupança: segurança com baixa rentabilidade

Embora seja a aplicação mais tradicional entre os brasileiros, a poupança apresenta o menor retorno líquido. Ela rende atualmente 0,5% ao mês (ou cerca de 6,17% ao ano), mais a Taxa Referencial (TR), que gira em torno de 0,1758% ao ano. Como vantagem, essa modalidade é isenta de Imposto de Renda (IR), o que simplifica a vida do pequeno investidor.

Contudo, mesmo com a isenção, o retorno líquido é o menor entre as opções avaliadas:

- 1 ano: R$ 108.429,55

- 2 anos: R$ 117.569,68

Atenção: esse modelo de rendimento só muda se a Selic for inferior a 8,5% ao ano — caso em que a poupança passa a render apenas 70% da Selic.

📈 2. Tesouro IPCA+: proteção contra a inflação

O Tesouro IPCA+ é uma excelente alternativa para quem busca preservar o poder de compra no longo prazo. Ele oferece um retorno real, acima da inflação, o que o torna atrativo em momentos de incerteza econômica.

- Tributação: segue tabela regressiva do IR, partindo de 22,5% (até 180 dias) até 15% (acima de 720 dias).

- 1 ano: R$ 109.001,14

- 2 anos: R$ 119.573,50

Outro ponto importante é que, embora o Tesouro Direto não seja coberto pelo FGC, ele possui risco de crédito praticamente nulo, pois é garantido pelo governo federal.

⚠️ Atenção: há uma medida provisória (MP) em trâmite que propõe uma alíquota única de 17,5% para todos os títulos de renda fixa a partir de 2026. Isso poderá impactar a rentabilidade líquida desse ativo.

💳 3. CDB 100% do CDI: alta rentabilidade com IR

O Certificado de Depósito Bancário (CDB) é uma aplicação emitida por bancos. Ao investir em um CDB que paga 100% do CDI — algo relativamente comum no mercado — o retorno líquido supera com folga o da poupança e do Tesouro IPCA+, mesmo após a incidência de IR.

- 1 ano: R$ 112.292,50

- 2 anos: R$ 127.217,09

Além disso, o CDB é protegido pelo FGC, o que garante até R$ 250 mil por CPF e por instituição, incluindo o valor investido e os juros acumulados.

💡 Dica: antes de aplicar, verifique a liquidez do CDB. Muitos títulos só permitem o resgate no vencimento.

- Café Gourmet 100% Arábica, aromatizado Caramelo, torra média, Sul de Minas e Região da Zona da Mata Mineira em grãos. Sa…

🌾 4. LCI e LCA: isenção de IR com retorno competitivo

As Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA) são isentas de IR para pessoas físicas, o que as torna extremamente atrativas em termos de rentabilidade líquida. Com rendimento equivalente a 85% do CDI, essas letras ainda superam o CDB no primeiro ano.

- 1 ano: R$ 112.665,00

- 2 anos: R$ 126.934,02

Embora ligeiramente abaixo do CDB no segundo ano, a isenção de impostos compensa em prazos mais curtos.

🚨 Contudo, a MP em tramitação propõe tributação de 5% a partir de 2026, o que pode mudar esse cenário.

📌 Fatores cruciais para decidir onde investir

Antes de investir, considere:

1. Liquidez

CDBs, LCIs e LCAs frequentemente não permitem resgates antecipados. Isso pode ser um obstáculo em situações de emergência.

2. Risco x Rentabilidade

Rendimentos maiores costumam estar associados a emissores menores, que oferecem mais risco de crédito. Avalie a solidez da instituição financeira.

3. Cobertura do FGC

Poupança, CDB, LCI e LCA contam com a proteção do Fundo Garantidor de Créditos. O Tesouro Direto, por outro lado, é considerado o ativo mais seguro do mercado, mesmo sem o FGC.

📊 Gráfico Comparativo: Rendimento por Aplicação

A imagem abaixo mostra, visualmente, o rendimento líquido em 1 e 2 anos nas diferentes modalidades de renda fixa:

✅ Conclusão: qual investimento compensa mais?

Ao comparar todas as opções de investimento, percebe-se que os CDBs e as LCIs/LCAs oferecem os maiores retornos líquidos, especialmente no curto prazo. O Tesouro IPCA+ garante proteção contra a inflação, sendo ideal para quem investe com foco no longo prazo. A poupança, por sua vez, apesar de simples e isenta de tributos, rende significativamente menos.

Em resumo:

- Para curto prazo e isenção de IR: LCI/LCA.

- Para quem aceita pagar IR e quer maior retorno: CDBs de bancos médios e pequenos.

- Para preservar poder de compra no longo prazo: Tesouro IPCA+.

- Para máxima segurança e liquidez imediata: Poupança, embora menos rentável.

Portanto, o melhor investimento dependerá do seu perfil, objetivo financeiro e prazo disponível. A diversificação entre essas opções pode ser uma estratégia inteligente para equilibrar rentabilidade, segurança e liquidez.

por Mano Graal

Fonte: InfoMoney

Imagens: Pexels / ChatGPT